Ile zarobimy inwestując w nieruchomości ?

10 czerwca 2019 8 minut czytania

Ile można zarobić na inwestycjach w nieruchomości?

Inwestowanie w nieruchomości jest słusznie postrzegane jako atrakcyjna lokata kapitału. Taki punkt widzenia dodatkowo upowszechnił się po ostatnim kryzysie finansowym. Globalna dekoniunktura mocno wpływająca na notowania giełdowe sprawiła, że ludzie zaczęli z większym zainteresowaniem spoglądać na takie cele inwestycji, które oprócz umownej wartości posiadają też cechy użytkowe. Spore zainteresowanie inwestycjami w nieruchomości jest widoczne również na terenie Polski. Dowód stanowi zachowanie posiadaczy lokat, którzy zniechęceni niskim oprocentowaniem wypłacają środki z banku i kupują nieruchomości na wynajem. Celem dla takich inwestorów najczęściej są inwestycje w mieszkania na wynajem. Mieszkania na wynajem to dość popularny wybór, ale. W tym kontekście warto wiedzieć, że przedstawiane w mediach wysokości stopy zwrotu z najmu mieszkania bywają często niedokładnie policzone np bez uwzględnienia okresu bez najmu i dokładnych kosztów. Kolejną kwestią t są problemy z nierzetelnym najemcą i konieczność zaangażowania czasowego w prowadzenie najmu mieszkania.

Alternatywą są inwestycje w nieruchomości komercyjne wynajęte np. dla Żabki.

Od niedawna, dzięki crowdinvestingowi (inwestycjom grupowym w nieruchomości), nie trzeba już posiadać specjalistycznej wiedzy ani dużego kapitału by inwestować w nieruchomości komercyjne – inwestycje w nieruchomości wynajęte dla sklepu Biedronka, stały się dostępne dla inwestorów indywidualnych posiadającego wolne fundusze już rzędu kilku tysięcy złotych. Wiele osób nadal jednak inwestuje samodzielnie w mieszkania na wynajem i podchodzi. W poniższym tekście przeanalizujemy stopę zwrotu z inwestycji w różnego rodzaju nieruchomości i porównamy ją do stopy zwrotu z crowdinvestingu nieruchomości.

Opłacalność inwestycji w mieszkania

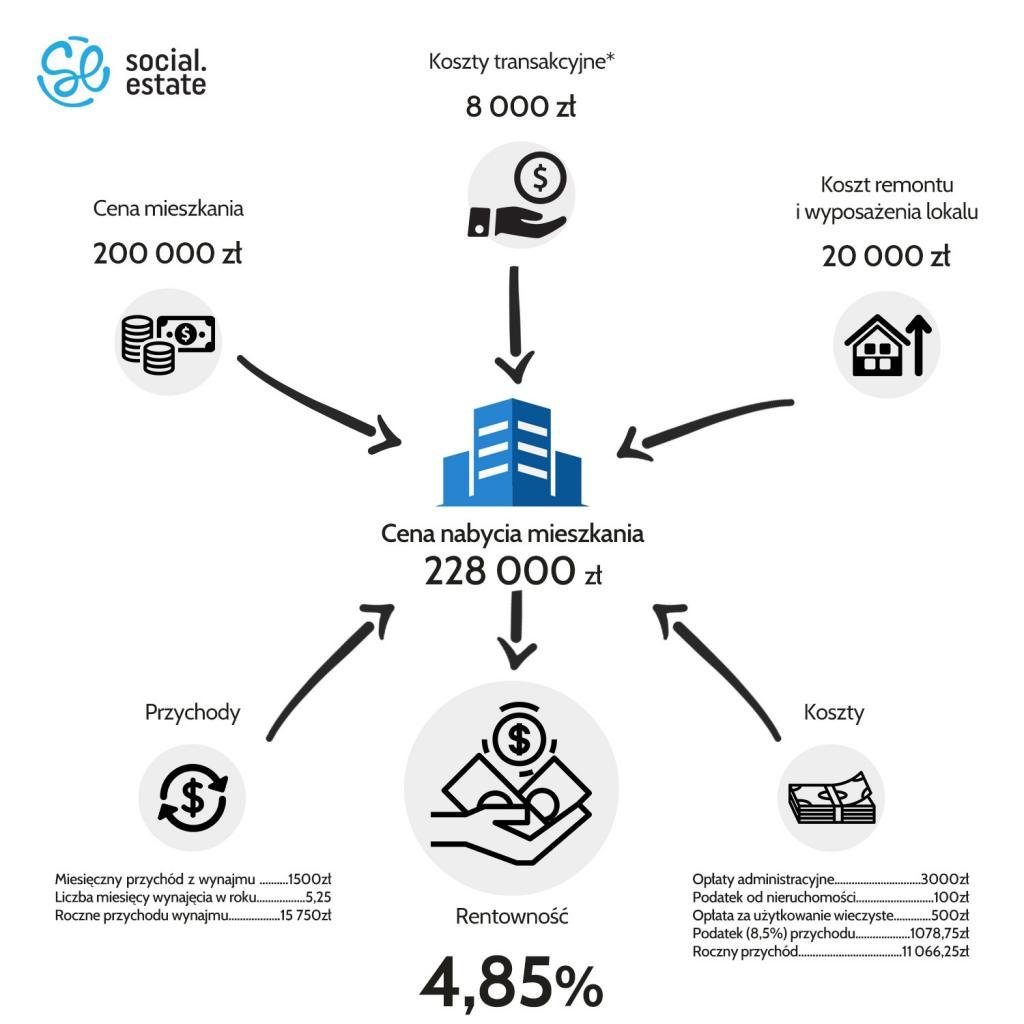

Zainteresowanie inwestycjami w mieszkania bez wątpienia jest wzmacniane przez liczne analizy, które prezentują takie rozwiązanie w nazbyt optymistyczny sposób. Trudno ukryć, że te artykuły często przygotowują różnego rodzaju pośrednicy rynku nieruchomości, mocno zachęcający do zakupu mieszkania na wynajem. Dlatego nie warto jednak bezkrytycznie ufać wynikom obliczeń, które mówią o rocznym zysku z najmu mieszkania w dużych miastach na poziomie 6,00% – 7,00%. Tak wysokie stawki procentowe zwykle są obliczane po podzieleniu rocznej sumy czynszów przez początkową wartość mieszkania. Ten sposób obliczeń jest bardzo mylący i uproszczony, ponieważ nie uwzględnia np. opodatkowania wynajmującego oraz kosztu remontów, napraw i wykończenia lokalu, okresu bez czynszowego. Autorzy nazbyt optymistycznych analiz, często przyjmują również mało realistyczne założenie, zgodnie z którym mieszkanie jest wynajmowane przez całe 12 miesięcy rocznie. W praktyce osiągnięcie takiego wyniku bywa dość trudne – szczególnie jeśli wynajmujemy mieszkanie dla studentów, którzy zwykle wypowiadają umowę najmu na wakacje (trwające od czerwca do października!), by uniknąć płacenia czynszu w okresie letnim – nawet przez 4 miesiące w roku.

W celu zaprezentowania faktycznej sytuacji związanej z wynajmem mieszkania, przygotowaliśmy dwa przykłady dotyczące warszawskich lokali – używanej kawalerki o powierzchni 30 mkw. i nowego mieszkania dwupokojowego liczącego sobie 45 mkw.

Te przykłady pokazują, że uzyskanie rocznej stopy zwrotu z inwestycji w wynajem mieszkania wynoszącej 6,00% – 7,00% (po odliczeniu wszystkich wydatków) w praktyce będzie bardzo trudne (patrz poniżej).

Przykład 1 (inwestycja w używaną kawalerkę o powierzchni 30 mkw.)

W ramach pierwszego przykładu przyjmujemy, że inwestor kupił używaną warszawską kawalerkę o cenie równej średniej transakcyjnej stawce z I kw. 2019 r. (8392 zł/mkw. według danych NBP). Cena zakupu wspomnianego mieszkania (251 760 zł) została powiększona o koszty notarialne i pozostałe koszty transakcyjne, które są związane m.in. z podatkiem od czynności cywilnoprawnych (2,00%). Te wszystkie koszty łącznie wynoszą 3,00% ceny zakupu lokalu (7553 zł). Do początkowych kosztów trzeba doliczyć wydatki związane z doposażeniem i „odświeżeniem” lokalu (wynoszące 500 zł/mkw., czyli 15 000 zł). Za wynajem przykładowego lokum jego właściciel może otrzymać kwotę wynoszącą 1300 zł miesięcznie. To wynagrodzenie dla wynajmującego nieuwzględniające innych kosztów ponoszonych przez najemcę (np. opłat za media i zaliczek dla wspólnoty mieszkaniowej). Warto pamiętać, że od czynszów inwestor odprowadza ryczałtowy podatek wynoszący 8,50%. Oprócz tego w ciągu pierwszych pięciu lat wynajmu inwestor poniesie wydatki związane z drobnymi naprawami i wyposażeniem (wynoszące łącznie 3000 zł).

Na podstawie powyższych założeń, można dokonać następujących obliczeń:

Pięcioletnia suma czynszów po pomniejszeniu ich o podatek ryczałtowy

(zakładamy wynajem przez 11 miesięcy rocznie) = 55 miesięcy x 1300 zł/miesiąc x (100% – 8,5%) = 65 423 zł

Pięcioletnia suma kosztów poniesionych od momentu zakupu mieszkania =

15 000 zł + 3000 zł = 18 000 zł

Pięcioletni zysk z najmu mieszkania = 47 423 zł

Koszt zakupu mieszkania = 251 760 zł + 7553 zł = 259 313 zł

Średnioroczna rentowność najmu mieszkania netto (po odliczeniu podatku) = ok. 3,7%

Rentowność najmu wynosząca 3,7% (po opodatkowaniu) nie przedstawia się najgorzej,ale jest znacznie mniejsza od wyniku, który można otrzymać poprzez samo porównanie rocznego czynszu (z 12 miesięcy) i ceny zakupu mieszkania (6,2%).

Kiedy zwróci się inwestycja w mieszkanie ? przy rentowności 3.7 % to 27 lat

W ramach drugiego przykładu, zbadamy rentowność najmu nowego mieszania w Warszawie.

Przykład 2 (inwestycja w nowe mieszkanie dwupokojowe o powierzchni 45 mkw.)

W ramach drugiego przykładu można założyć, że inwestor kupił nowe warszawskie M2

o cenie równej średniej transakcyjnej stawce z I kw. 2019 r. (8762 zł/mkw. według danych NBP). Cena zakupu wspomnianego mieszkania (394 290 zł) została powiększona

o koszty notarialne i pozostałe koszty transakcyjne (wynoszące 1,00% ceny zakupu – 3943 zł).

Do początkowych kosztów trzeba doliczyć wydatki związane z wykończeniem i wyposażeniem lokalu (wynoszące 1000 zł/mkw., czyli 45 000 zł). Za wynajem przykładowego lokum jego właściciel może otrzymać kwotę wynoszącą 2000 zł miesięcznie. To wynagrodzenie dla wynajmującego nieuwzględniające innych kosztów ponoszonych przez najemcę (np. opłat za media i zaliczek dla wspólnoty mieszkaniowej). Warto pamiętać, że od czynszów inwestor odprowadza ryczałtowy podatek wynoszący 8,50%. Oprócz tego w ciągu pierwszych pięciu lat wynajmu inwestor poniesie wydatki związane z drobnymi naprawami i doposażeniem (wynoszące łącznie 4000 zł).

Na podstawie powyższych założeń, można dokonać następujących obliczeń:

Pięcioletnia suma czynszów po pomniejszeniu ich o podatek ryczałtowy

(zakładamy wynajem przez 11 miesięcy rocznie) =

55 miesięcy x 2000 zł/miesiąc x (100% – 8,5%) = 100 650 zł

Pięcioletnia suma kosztów poniesionych od momentu zakupu mieszkania =

45 000 zł + 4000 zł = 49 000 zł

Pięcioletni zysk z najmu mieszkania = 51 650 zł

Koszt zakupu mieszkania = 394 290 zł + 3943 zł = 398 233 zł

Średnioroczna rentowność najmu netto mieszkania (po odliczeniu podatku) = ok. 2,6%

Kiedy zwróci się inwestycja w mieszkanie ? przy rentowności 2,6 % to 38 lat

Wynik w drugim przykładzie również jest o wiele niższy od stawki będącej efektem podzielenia rocznego czynszu (z 12 miesięcy) oraz ceny lokalu (6,1%). Ten przykład pokazuje, dlaczego wielu inwestorów woli kupować używane mieszkania na wynajem. Wynika to z faktu, że nawet koszty podstawowego wykończenia i doposażenia lokum są trudne do szybkiego „odrobienia”.

Średnia rentowność najmu mieszkania wynosząca 2,6% netto prezentuje się nieźle na tle aktualnego poziomu oprocentowania lokat (około 1,2% – 1,3% po odliczeniu podatku Belki). Tym niemniej, trzeba pamiętać, że na rynku nieruchomości znajdziemy bardziej atrakcyjne alternatywy inwestycyjne niż mieszkania, a oprocentowanie depozytów wzrośnie wraz ze stopami procentowymi NBP.

Problemy prawne dotyczące inwestycji w mieszkania

Zarządanie najmem mieszkania

Jeżeli osoba planująca inwestycję w wynajem mieszkania nie zamierza skorzystać z odpłatnych usług specjalnego zarządcy, to będzie musiała poświęcić dość dużo czasu na samodzielne poszukiwanie najemcy i załatwianie wszelkich spraw pojawiających się podczas najmu (związanych np. z naprawami i kontrolą stanu lokalu). Ta kwestia nie stanowi jednak najważniejszego problemu. Właściciele wynajmowanych mieszkań bardziej boją się perspektywy kłopotów z najemcą, który nie płaci czynszu albo niszczy lokum. Wbrew pozorom, bardziej kłopotliwy bywa lokator zaliczany do tej pierwszej kategorii. Często posiada on bowiem prawo do mieszkania socjalnego. To oznacza, że w obliczu niedoboru gminnych lokali, eksmisja dłużnika może zostać wstrzymana np. na rok albo dłużej. Właściciel mieszkania może domagać się dodatkowego czynszu od zadłużonego lokatora (co jest mało realistyczną opcją) albo wysunąć roszczenie wobec gminy związane z odszkodowaniem za opóźnioną eksmisję. Warto jednak pamiętać, że gminy często wypłacają wspomniane odszkodowanie dopiero po przegranej sprawiew sądzie.

Sytuacja właściciela mieszkania może przedstawiać się jeszcze gorzej, jeżeli zadłużony lokator nie posiada prawa do lokalu socjalnego, ale jest uprawniony do skorzystania z pomieszczenia tymczasowego. Począwszy od kwietnia 2019 r. komornik nie może już eksmitować dłużnika do noclegowni lub schroniska dla bezdomnych po półrocznym oczekiwaniu na pomieszczenie tymczasowe od gminy. Teraz z eksmisją trzeba się wstrzymać aż do czasu, gdy gmina znajdzie pomieszczenie tymczasowe. Może to trwać nawet rok lub dwa ze względu na niedobór wspomnianych pomieszczeń.

Najem okazjonalny mieszkania niezapewniający eksmitowanemu prawa do mieszkania socjalnego i pomieszczenia tymczasowego, wydaje się pewną receptą na wspomniane wyżej problemy. Niestety takie rozwiązanie również nie jest pozbawione wad. Warto pamiętać, że „okazjonalny” najemca musi podpisać notarialne oświadczenie o poddaniu się egzekucji (co generuje dodatkowe koszty) i wskazać mieszkanie, do którego będzie mógł się przenieść w razie eksmisji. Niektórzy najemcy obawiając się szybkiej eksmisji w razie kłopotów finansowych, po prostu nie chcą podpisywać umów najmu okazjonalnego.

Opłacalność inwestycji w nieruchomości komercyjne

Nieruchomości komercyjne cechują się zupełnie inną specyfiką dotyczącą wynajmu niż mieszkania. Jako przykład warto wziąć pod uwagę powierzchnie, które są wynajmowane różnego rodzaju sklepom oraz dużym sieciom handlowym. W przypadku tych ostatnich umowy są zawierane na wiele lat, a ich wypowiedzenie wiąże się z dużymi karami umownymi – nie ma więc problemu z rotacją najemców i zaległościami płatniczymi (zwłaszcza, gdy miejsce pod sklep wynajmuje dynamicznie rozwijająca się sieć handlowa w branży FMCG – taka jak na przykład Biedronka, Żabka czy Rossmann).

Spore różnice dotyczą też kwestii wypowiadania umowy w razie zaległości finansowych. Inwestora mieszkaniowego w tym względzie dość mocno krępuje ustawa o ochronie praw lokatorów (obowiązująca również w przypadku najmu okazjonalnego oraz instytucjonalnego). Wspomniana ustawa wskazuje, że wypowiedzenie umowy najmu mieszkania (z miesięcznym terminem) będzie możliwe dopiero wtedy, gdy najemca ma zaległości płatnicze za przynajmniej trzy pełne miesiące kalendarzowe i nie uregulował długów pomimo wyznaczenia mu dodatkowego terminu miesięcznego.

W przypadku najmu nieruchomości komercyjnych (np. biur, magazynów i lokali użytkowych), zastosowanie znajdują tylko przepisy kodeksu cywilnego, które są o wiele bardziej liberalne. Artykuł 687 kodeksu cywilnego wskazuje, że wypowiedzenie umowy najmu ze skutkiem natychmiastowym (bez okresu wypowiedzenia) jest możliwe po osiągnięciu przez najemcę dwumiesięcznych zaległości płatniczych i bezskutecznym wyznaczeniu mu dodatkowego terminu miesięcznego na spłatę długów.

Strony umowy najmu nieruchomości komercyjnej mają o wiele większą swobodę również w zakresie podwyżek czynszu. Wynika to z faktu, że nie obowiązują dodatkowe przepisy chroniące najemców lokali i pomieszczeń o charakterze komercyjnym/użytkowym. W przypadku mieszkań, taką ochronną rolę pełni wspomniana już ustawa o ochronie praw lokatorów. Ten akt prawny obliguje właściciela mieszkania do uzasadniania podwyżek czynszu nawet wtedy, gdy koszt najmu po zmianach nie przekracza przeciętnej rynkowej stawki. Warto również pamiętać, że najemca mieszkania w ramach specjalnej procedury może kwestionować podwyżkę czynszu przed sądem. W takiej sytuacji, ciężar dowodu (tzn. udowodnienia zasadności podwyżki) spoczywa na wynajmującym. Wszystkie opisywane reguły nie dotyczą najmu okazjonalnego.

Nie rozwiązuje to całkowicie problemu, ponieważ tak jak wspomnieliśmy najem okazjonalny zniechęca wielu najemców.

Różnice pomiędzy samodzielnym najmem mieszkań oraz nieruchomości komercyjnych są związane także z większą rentownością nieruchomości komercyjnych. Nasza wcześniejsza analiza pokazała, że nawet w przypadku mieszkania w Warszawie przekroczenie stopy zwrotu netto wynoszącej 4,00% rocznie może być trudne (zwłaszcza jeśli „M” wymaga znaczących nakładów finansowych). Inwestor wynajmujący atrakcyjne nieruchomości komercyjne, nie powinien mieć problemu z przekroczeniem wspomnianego progu zyskowności (4,00% netto rocznie). W przypadku atrakcyjnych powierzchni handlowych, stopa zysku brutto wynosi 7,00% rocznie. Po uwzględnieniu podatku dochodowego, daje to zysk na poziomie przekraczającym 5,50% rocznie. Co więcej, wynajem nieruchomości komercyjnych nie jest czasochłonny, bo najemca będący profesjonalistą (np. właścicielem sieci handlowej) przejmuje na siebie obowiązki dotyczące między innymi napraw oraz remontów. W przypadku najmu powierzchni dla dużej firmy, bez większych problemów można założyć wpływ czynszów przez 12 miesięcy w roku. Osoby wynajmujące mieszkania, często nie posiadają całorocznego obłożenia mieszkania, bo w Polsce długoterminowy najem lokali mieszkalnych wciąż jest mało popularny.

Crowdinvesting i fundusze nieruchomości jako alternatywa

Trudno ukryć, że komercyjny rynek nieruchomości posiada swoją specyfikę i cechuje się wysoką finansową barierą wejścia. Niewiele osób może sobie pozwolić na zakup całej nieruchomości komercyjnej kosztującej w polskich warunkach np. 5 mln zł, 20 mln zł lub 50 mln zł. Właśnie dlatego spore zainteresowanie wzbudzają różnego rodzaju fundusze inwestujące w nieruchomości komercyjne. Niestety wiele wskazuje na to, że zapowiadane już od dłuższego czasu polskie REIT-y, czyli giełdowe spółki inwestujące w nieruchomości, nie będą miały w swoim portfelu powierzchni komercyjnych. Dzięki polskim REIT-om ma się natomiast rozwinąć instytucjonalny wynajem mieszkań. Jest to dość kontrowersyjny pomysł zważywszy na opisywane przez nas wcześniej ograniczenia dotyczące najmu (związane np. z trudną eksmisją i małą popularnością wynajmu okazjonalnego).

Na szczęście, niedawno na rynku Polskim pojawiła się sprawdzona na zachodzie opcja inwestowania na rynku komercyjnym, która jest alternatywnym sposobem inwestowania i jednocześnie nie wymaga wysokiego udziału własnego. Mowa o tak zwanym crowdinvestingu zakładającym zakup udziałów w spółce, która posiada nieruchomość komercyjną na wynajem. Pionierem takiego rozwiązania w Polsce jest spółka Petram House prowadząca platformę do inwestowania społecznościowego w nieruchomości.

Czytaj także:

- Czym jest crowdfunding nieruchomości komercyjnych?

- Jak (nie) zarabiać na wynajmie mieszkań?

- Sposoby inwestowania w nieruchomości

Marcin Pabijanek

Prekursor budowania majątku i ochrony oszczędności poprzez crowdfunding nieruchomości komercyjnych w Polsce dla inwestorów indywidualnych. Wierzy, że jakość dzisiejszych decyzji w zakresie finansów osobistych ma wpływ na jakość życia w przyszłości. Po latach pracy w branży finansowej zauważył, że nieruchomości komercyjne wynajęte dla sieci handlowych mają wiele więcej zalet niż powszechnie dostępne sposoby inwestowania pieniędzy. Dlatego zbudował aplikację app.social.estate dzięki której indywidualni inwestorzy mogą inwestować w nieruchomości komercyjne od 3 000 zł. Otwierając tym samym rynek który w Polsce jest w 90 % zdominowany przez inwestorów zagranicznych.